Depuis le début de l’année, les marchés financiers sont soumis à de très fortes tensions. Alors, assistons-nous à une phase de correction normale ou sommes-nous à l’aube d’un krach historique ?

Thibaud : Je ne dirais pas que les marchés financiers soient soumis à de très fortes tensions depuis le début de l’année. Nous assistons plutôt à un retour de la volatilité que les injections monétaires massives nous avaient fait oublier.

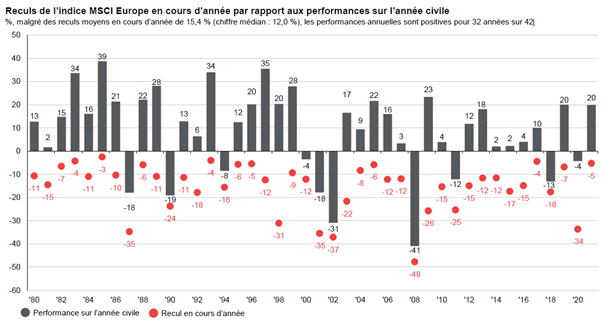

Il est vrai que l’actualité de ce début d’année est marquée par les tensions géopolitiques, les inquiétudes autour de l’inflation et les anticipations de resserrement monétaire. Mais il faut garder en tête que la volatilité est une chose normale. C’est en quelque sorte le prix à payer pour une espérance de gain élevée sur les actifs risqués :

JPM

Jennifer : Les entreprises continuent d’investir, la consommation va se poursuivre surtout au niveau des services, le plein emploi est presque à son niveau d’avant la crise sanitaire et, surtout en Zone Euro, l’Etat continue de distribuer des fonds de relance sur 5 ans. Les conditions économiques sont donc favorables. Il y a tout de même une anticipation de baisse de la croissance sur l’année 2022 car les niveaux de croissance étaient très hauts avec l’effet de rattrapage de la crise sanitaire.

Il y aura probablement aussi de la désinflation (décélération de l’inflation) car les taux vont augmenter mais assez modérément pour ne pas entraver trop fortement la croissance. Le coût du capital augmentera mais les entreprises répercuteront cette hausse sur les consommateurs finaux et protégeront leurs marges. Les résultats des entreprises sont plutôt très bons. Conclusion : une légère correction.

Est-ce le bon moment pour les épargnants de rentrer ?

Jennifer : D’un point de vue long terme, le point d’entrée n’est pas important avec le retour à la moyenne : le prix d'un actif aura tendance à converger vers le prix moyen au fil du temps. De plus, investir régulièrement permettra de lisser l’évolution de son épargne pour compenser les marchés baissiers.

Thibaud : C’est une question que les épargnants se posent continuellement. En réalité, c’est toujours le bon moment pour prendre en main son épargne.

En effet, on a tendance à s’inquiéter quand les marchés sont sur des plus hauts mais on craint également de rentrer lorsque les marchés corrigent. C’est pourquoi, ce ne sont pas les marchés financiers qui doivent définir la stratégie des épargnants mais bien leurs circonstances de vie.

La stratégie doit être centrée sur le projet de vie et le profil de risque du client et l’inconfort sur le timing est généralement un bon signal.

Dès lors qu’on a une approche long terme, l’un des principaux leviers de performance est le temps investi qui permet de bénéficier des intérêts composés. Le bon moment est donc propre à chacun mais c’est le plus tôt possible, en définissant correctement son profil de risque.

Si l’épargnant n’est pas à l’aise avec l’environnement de marché, il peut mettre en place des versements réguliers qui minimisent le risque et permettent de lisser les points d’entrée dans le temps.

Quelles perspectives voyez-vous en termes d’investissement pour cette année 2022 ?

Thibaud : L’année 2022 ne ressemblera probablement pas à l’année 2021. Après une progression importante, les marchés doivent digérer le changement probable de politique monétaire, notamment de la FED.

Contrairement à l’année dernière, les bases de comparaisons sont beaucoup plus difficiles et les valorisations doivent être ajustées sur certains segment de marché.

Dans ce contexte, les résultats des entreprises seront importants et on peut anticiper des variations importantes entres les entreprises. On en a eu un aperçu très clair avec les résultats exceptionnels d’Alphabet (la maison mère de Google) et d’Apple d’une part, et les déceptions sur Meta Platforms (Facebook) et PayPal par exemple. Dans un contexte de valorisations élevées et de perspectives de remontée des taux, le marché sanctionne fortement tout résultat inférieur aux attentes.

Cela n’implique pas forcément une année de forte de baisse des marchés actions car les perspectives de croissance restent bonnes dans toutes les zones géographiques et les anticipations d’inflations devraient baisser progressivement.

Cependant, les investisseurs doivent s’attendre à une année volatile avec des rotations sectorielles et géographiques importantes. Les discours de politique monétaire seront suivis de près.

Une stratégie bien diversifiée est essentielle dans ce contexte

Cette année, les Pays Emergents vont probablement surperformer car les valorisations sont attrayantes le P/E du MSCI EM est à 1.9 (ce qui est relativement très faible comparé au P/E du S&p 500 21). Les rendements attendus pour cette zone géographiques sont les élevés entre 5 et 15 %.

Face aux incertitudes de cette année, ne serait-il pas judicieux de changer le profil de risque de mon projet d’épargne pour réduire les effets de volatilité ?

Jennifer : Notre expertise, notre valeur ajoutée, consiste à effectuer des arbitrages réguliers et optimaux pour diminuer les risques sur le long terme. Cette manœuvre n'est donc pas nécessairement pertinente.

Thibaud : En effet, c'est une suggestion qui revient souvent mais nous déconseillons ce genre de pratique si elle est justifiée, non pas un changement de projet ou d'horizon, mais par une émotion à l'instant T. Le profil de risque correspond au projet de l’épargnant, et il est fonction de ses paramètres. Pour le reste, il faut tenir sa stratégie sur le long terme. Les portefeuilles ActiveSeed sont structurés pour absorber ces phases de marché.

Et dans ce contexte, quelle place pour un investissement intégrant les critères ESG ?

Thibaud : L’ISR a plus que jamais sa place dans ce contexte. Comme chacun sait, investir dans la transition est urgent. Certaines thématiques ESG liées par exemple à la technologie sont en phase de respiration légitime (ex : new Energy) alors que les cours des matières premières ont beaucoup progressé ces derniers mois.

Mais ces effets conjoncturels ne doivent absolument pas freiner les épargnant désireux d’intégrer les critères ESG dans leur approche, bien au contraire. Il est nécessaire d’investir massivement pour réduire les émissions de gaz à effet de serre – voir les objectifs des principales zones ici :

JPM

Jennifer : Les actifs ESG ont effectivement fortement corrigé en début d’année car il y a une prédominance sur le secteur de la tech. Cette année sera donc volatile.

Mais il ne faut pas oublier que l’ESG est orienté sur une vision long terme.